DealflowBR #32 - O Que Eu Faria para Captar uma Rodada Seed, Carta Verde Asset x Astella, Jogadores da NBA vs. Startups e mais...

Captable da Doordash e AirBnb, Mercado Secundário de Ações de Startups e outros belos textos...

Acho que esse foi o período que fiquei mais tempo sem enviar uma edição da DFBR, pelo simples motivo de que estão acontecendo inúmeras coisas em paralelo, tanto no lado pessoal, quanto na Astella. Além disso, estou refletindo por aqui sobre como garantir que a DFBR chegue com uma certa cadência à sua caixa de e-mail.

Algumas das coisas legais estão acontecendo:

Carta da Verde Asset em conjunto com a Astella

A Astella participou da carta mensal de gestão da Verde Asset, uma das maiores gestoras de investimento do Brasil (que sou fã), com cerca de R$ 50 bilhões ativos sob gestão. Falamos um pouco da nossa visão de Venture Capital, sobre a pauta de empresas insurgentes competindo com grandes empresas (chamadas de incumbentes), e as quatro arbitragens perseguidas (CAC, LTV, Capex/Opex e Nfx) para ter vantagem nessa disputa.

Adicionando à nossa visão, o pessoal do Verde sugerem e comentam algumas empresas, com ações em bolsa, que têm se alavancado de alguma forma em uma das quatro arbitragens.

Vale muito a leitura! Link para Carta

O que eu faria hoje para captar uma rodada Seed?

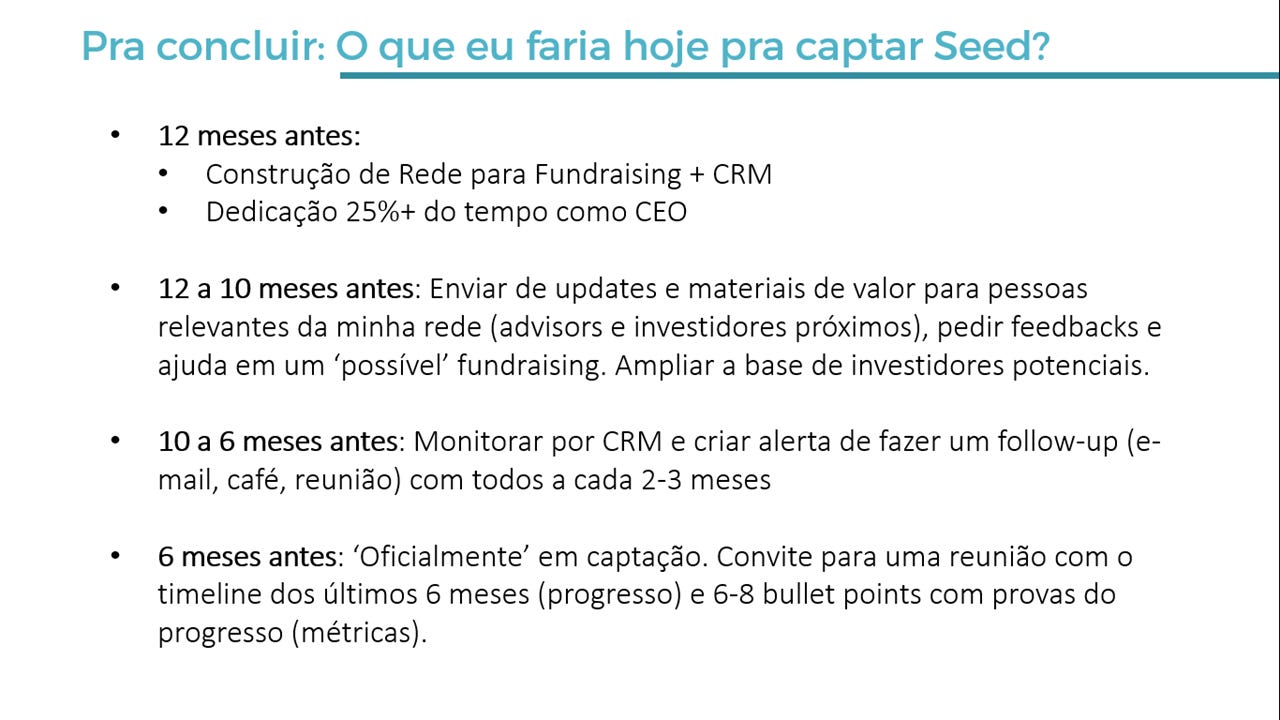

Na última semana, fiz uma palestra sobre funding & equity para turma de novos empreendedores do Founders' Institute de Campinas, dirigido pela VentureHub. Ao final da minha apresentação, incluí um slide tentando ser o mais prático possível sobre o processo de captação em uma rodada Seed, e como eu faria.

Resumindo o que falei:

Acredito que o sucesso em um processo de captação de investimento com investidores institucionais tem muito a ver com relacionamento e progresso.

No último slide, eu expus, da forma mais prática possível, o que eu faria se eu fosse um CEO/founder de uma startup em estágio pre-seed/seed, para minha próxima captação.

12 meses antes de quando eu gostaria de levantar os recursos:

Começo a criar uma sistemática para dedicar 25% do meu tempo em relacionamento com stakeholders de capital e criar um CRM para me ajudar a organizar e garantir que estou em contato com todas as oportunidades possíveis.

Incluo todos investidores potenciais para rodada e pessoas conectoras que possam me abrir portas com o mercado de investidores (pessoas do mercado financeiro, mentores, investidores LP de fundos VC).

12-10 meses antes:

Envio investor updates, notícias ou conteúdos da empresa ou estudos do meu mercado, outros materiais, que agreguem algum valor, pedindo 30 minutos de feedback. Nesses encontros, eu pediria algum conselho sobre o negócio e mencionaria planos para captar em breve. Geralmente, se o investidor se interessa ou engaja, ele poderá te conectar com outros.

Nesse momento, busque expandir a base de contato de potenciais investidores para esse estágio o quanto antes. O ideal é ter mais de 100 nomes potenciais e falar com o maior número possível de investidores. Conecte sua rede e peça introduções.

10 meses antes:

Coloco um alerta no meu CRM para conectar com cada investidor a cada 2 meses, por meio de e-mail, café, reunião ou call. Tem que ser uma conexão genuína com algo que gere valor ou que mostre o resultado que você comentou no último ponto de contato.

6 meses antes:

Hora de abrir a rodada captação. Ter arquitetado a rodada, clareza no 5W2H da captação.

Garantindo que construí relacionamento, compartilhando e discutindo desafios e conquistas nos últimos 10-12 meses, retomo a conversa mais uma vez. Dessa vez envio um e-mail de ~5-8 bullet points com o progresso e por que agora é o momento para minha captação e timing de mercado.

Seja estratégico! Sei que é complexo o processo de convencimento de investidores, mas com preparação e antecipação aos entraves, fica mais fluido.

Podcast da Startup Life sobre Venture Capital

Também participei de um podcast do Startup Life com o Amure Pinho (investidor e sócio da Investidores.vc), em que falamos sobre Venture Capital no olhar de investidores. Link.

Como sempre, se gostar dessa edição, envie para seus amigos e parceiros.

Se quiser compartilhar via WhatsApp, clique no botão abaixo…

Captable no IPO (AirBnB e DoorDash)

Esse artigo da Newcomer sobre o captable da Doordash, que está fazendo IPO essa semana, nos mostra, mais uma vez, que a diluição de negócios de capital intensivo é alta. No caso da empresa de entregas porta-a-porta, cada um dos dois principais fundadores ficou com cerca de 4% da empresa no IPO.

Já o Brian Chesky, cofundador do AirBnB, que também arquivou pedido de IPO recentemente, possui ainda cerca de 12% e os outros dois cofundadores ainda tem 11%.

No artigo de captable no Medium da Astella, mencionei que, para negócios que seguem a rota multimilionária de VC, a diluição faz parte: a participação da equipe cofundadora em eventos de IPO fica em 11%-17%. Ela só precisa ser menor que a geração de valor para o negócio e a participação do founder tem que fazer jus ao custo de oportunidade pessoal.

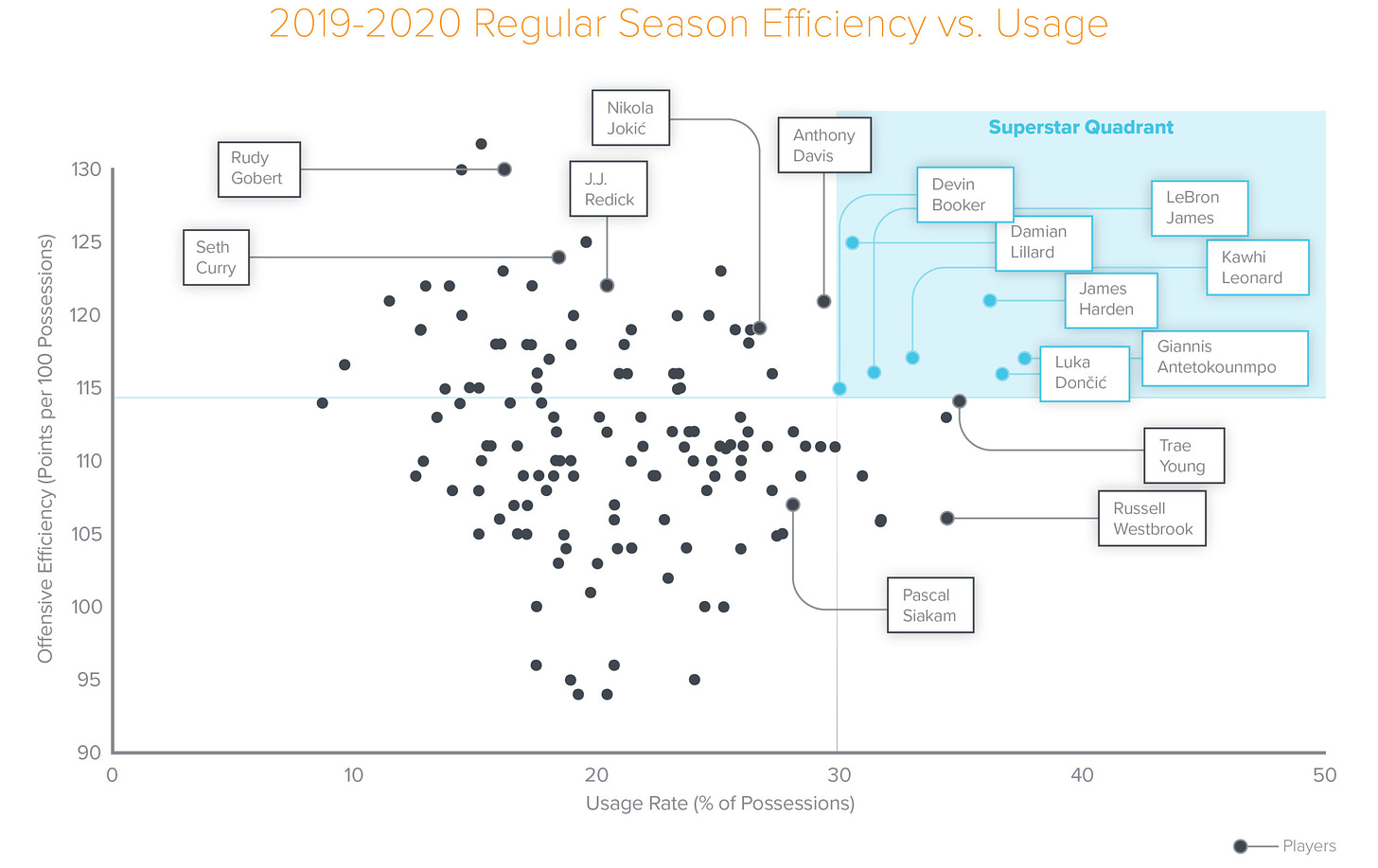

Os superstars da NBA e a consistência de métricas de aquisição de clientes para Startups

A gestora a16z trouxe neste belo texto a analogia sobre a eficiência ao longo do tempo entre a dos jogadores superstars da NBA e a das melhores startups. Ele compara a consistência dos jogadores da NBA que têm mais posse de bola e sua eficiência de acertos ao longo das últimas 100 posses de bola.

Isso, levado para startup, se compara ao indicador de CAC/LTV ao longo do tempo.

Muitos empreendedores se iludem com os altos indicadores de quando estão no início, com receitas ainda baixas, e quando o investimento direto para aquisição de usuários é baixo, normalmente por falta de recursos.

Com mais investimento e mais exigência de crescimento, a aquisição de clientes começa a ter mais competição, canais ficam saturados, o que leva o CAC para cima. Da mesma forma, do lado da receita, para aumentar o número de clientes, tende a perder a qualidade do LTV (mais churn, concorrência e pressão nos preços, entre outros). A pergunta que deve se fazer nesse momento é: quanto os indicadores de CAC e LTV vão se estressar com maior investimento e crescimento da empresa ao longo do tempo?

O artigo argumenta que melhores jogadores são os que mantém a eficiência de conversão na maior parte das vezes pelo mais longo tempo. No mundo de startups é o quanto você mantém seus indicadores de CAC/LTV alto ao longo dos anos.

Segundo o autor, as startups “superstars” - fazendo uma analogia ao NBA - têm maior opcionalidade em go-to-market que pode abrir novas formas de eficiência de aquisição de clientes ao longo do tempo. Por exemplo: elas têm um SAM (Serviceable Addressable Market), assim como diferentes opções de canais, que não deverá se saturar rápido. Link para o artigo

Front, CartaX e o Mercado secundário

Na segunda edição da DFBR, eu comentei sobre a jornada de fundraising da startup Front, software de colaboração por e-mail. A cofundadora sempre foi muito aberta sobre a jornada, o que nos traz muitos insights e referências.

Agora, a Front, vai levantar a sua Series-C.

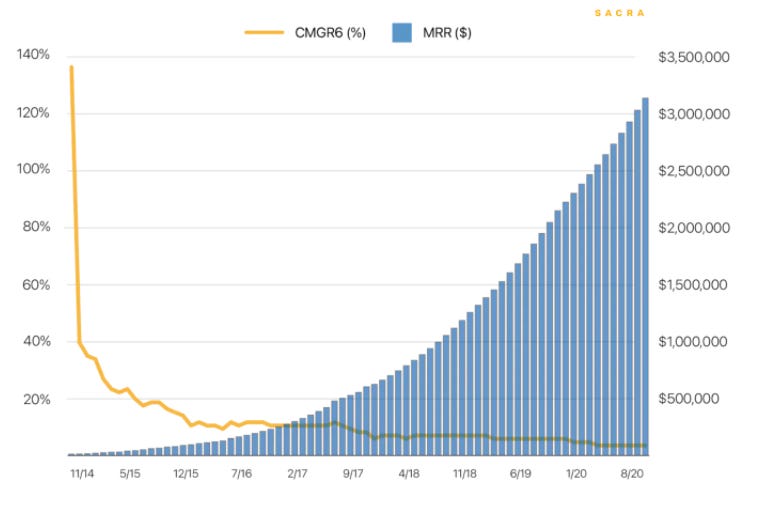

A Sacra, uma casa de research para o mercado de ofertas do mercado privado, como o mercado secundário, fala, em seu site, que o mercado secundário de unicórnios é apenas 2% do total que é investido nessas empresas.

A casa de research fez uma análise bem completa sobre a Front para a rodada de Series-C, que deverá ter operação de vendas secundária. A Front foi avaliada em US$ 1,3 bilhão. A prévia da análise pode ser vista nesse link.

Incrível a consistência de crescimento da Front:

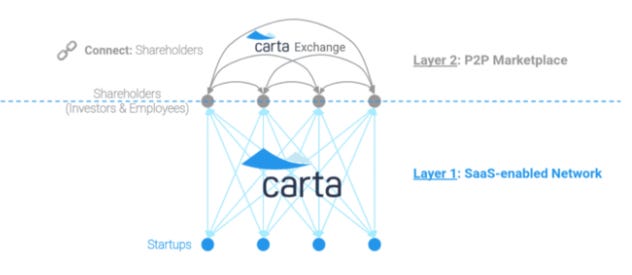

Ainda no ambiente de mercado secundário, a Carta, plataforma de gestão de captable e relacionamento entre investidor e startups, irá lançar o CartaX. Essa é a execução da estratégia de longo prazo de dar liquidez para os detentores de equity de startups dentro da mesma plataforma.

A ideia é permitir a listagem de oferta de ações dentro da plataforma em operações de peer-to-peer marketplace, provendo liquidez por meio de venda secundária de equity.

De acordo com post do CEO e Cofundador da Carta, a primeira oferta que farão no início do ano que vem será da própria Carta.

Textos de Paul Graham e da Jessica Livingston (YCombinator)

Uma das coisas mais legais do mundo de Startups e Venture Capital é o quanto os grandes nomes dessa indústria compartilham conhecimento por meio dos seus blogs.

Os dois fundadores da aceleradora YCombinator fizeram dois ótimos textos recentemente, que gostei muito de ler.

Primeiro, a Jessica Livingston traz uma série de dicas diretas e claras, e não-triviais, de como começar uma startup hoje em dia, no seu texto "Startup: o começo".

Depois, o texto do Paul Graham. Já postei alguns dele anteriormente por aqui. Geralmente são mais longos, mas com muita inteligência e clareza em cada parágrafo. Neste ele fala sobre "Como pensar por si mesmo". Segundo, Paul G. os três componentes para pensar independentemente são:

Ser meticuloso sobre o que é verdade

Resistência sobre o que te dizem como pensar

Curiosidade

O que Mais Temos Lido de Interessante

#SaaS

#Incentivos para Talentos / Stock Options

#Investimento Anjo

Algoritmos fazem investimentos melhores - e mais justos - que investimento anjo? - HBR

Como aproveitar fundos de Micro VC para construir portfólio anjo - This Going To Be Big

#AirBnB

E, como sempre, fique à vontade para falar comigo por aqui, respondendo este e-mail. Feedbacks são muito bem apreciados, sempre!

Se não respondeu ainda, por favor, responda as três perguntas rápidas neste formulário. O objetivo é conhecer e conectar com a rede para trazer melhores conteúdos.

Se gostou, não esqueça de encaminhar essa edição para seus amigos e parceiros.

E, se você recebeu de algum parceiro ou está acessando a DealflowBR pela primeira vez, se inscreva:

Abraço,

Guilherme Lima (sobre mim)

Nas mídias sociais: Twitter | LinkedIn | Medium | Instagram

Com colaboração de Isabella Passos | LinkedIn | Elas&VC