DealflowBR #31 - O Que Pode Estar por Trás de um Exit Pequeno, Legal Fees em VC e o Retorno do Investidor Anjo

Bem-vinda(o) a mais uma edição do DealflowBR, newsletter para discussão de assuntos relacionados a Venture Capital e Investimento em Empresas de Tecnologia

Bom dia,

Chegou mais uma edição da DealflowBR na sua caixa de e-mail.

Aqui vão alguns destaques, ideias e comentários sobre o que achei de mais interessante sobre o mundo de Venture Capital e Startups nos últimos dias. Boa leitura!

Como sempre, se gostar dessa edição, envie para seus amigos e parceiros.

Se quiser compartilhar via WhatsApp, clique no botão abaixo…

Nesta edição:

O exit da Baremetrics. O que estava por trás da cabeça do fundador no momento

O IPO e a recuperação do AirBnB

Sobre Due Diligence de Fundos de Venture Capital

Sobre os encargos de advogados em uma rodada de Venture Capital

As novatas de tech da B3 e o retorno do investidor anjo da Enjoei

Baremetrics: Vendendo a Empresa

A Baremetrics é uma plataforma de gestão de KPIs para empresas. Lembro que já acessei algumas vezes o site da Startup para consumir alguns conteúdos e estudos que eles divulgam. Vale a pena navegar na seção de “Open-Startup”, em que alguns de seus clientes abrem parte de seus dados.

Nos últimos dias, Josh Pigford, fundador da empresa, contou em um texto no blog da Baremetrics que acabava de vender a empresa para um fundo de Private Equity de tecnologia. Ele abriu o jogo e explicou de forma bem transparente toda o processo da venda.

Alguns destaques do texto que trazem lições interessantes:

Segundo o fundador, ele é um perfil "maker" e não "gestor" e, depois de sete anos à frente da empresa, ele estava atuando apenas como um gestor. Além disso, ele menciona que pessoas que são boas em começar novos negócios nem sempre são as melhores para crescer e gerenciá-lo. Em suas palavras: "A empresa tem muito mais potencial do que eu tenho capacidade ou interesse em oferecer e, simplesmente, não estava mais me divertindo".

A transação foi a um valor baixo, mas em múltiplos medianos das transações:

U$ 4 milhões (em dinheiro)

Múltiplo de 2,65x ARR

Sem earnout. Esse foi um ponto interessante, pois o próprio fundador não teve interesse em trabalhar por metas por mais 2 a 4 anos e que, por outro lado, limitou o preço da aquisição.

O fundador conseguiu garantir um valor fixo mínimo, indiferente do resultado da due diligence, que achava o suficiente para suas metas familiares.

Os seus investidores (General Calalyst e Bessemer) fizeram write-off, porque todos sabiam que não seria um home run.

O IPO da AirBnb

Na última segunda-feira, o AirBnB publicou o seu documento S-1, similar a um prospecto, para o seu IPO.

Ainda não pude analisar os números, mas, passando o olho pelos gráficos e grandes números, é possível notar que a Startup atravessou a crise e já se encontra em plena recuperação. No último trimestre, a empresa lucrou(!) US$ 219 milhões e faturou US$ 1,34 bilhões, apenas 19% abaixo do mesmo trimestre de 2019:

Sobre Due Diligence de Venture Capital

No podcast com a Anu Hariharam, Partner do fundo Late-Stage do YCombinator, maior aceleradora do mundo, a investidora conta que teve uma experiência em consultoria que fazia due diligence para private equity e depois foi trabalhar na a16z, gestora de Venture Capital do Marc Andreessen.

Achei muito interessante a forma que ela conta como é a diferença de Due Diligence do investimento Private Equity vs. Venture Capital: a Due Diligence de Private Equity busca entender como reduzir downside risk do investimento. No Venture Capital, no entanto, se usa o processo para entender o potencial de upside do investimento.

O lado bom de ser um venture investor, você só pode perder 1x o dinheiro que investiu em uma empresa, portanto, se você perde um investimento de 10x+ o retorno, aí é onde você está de fato perdendo. Então, trazendo para a Lei de Pareto, gaste 80% do seu tempo da due diligence tentando entender se o tamanho do potencial do investimento tem os 20% de chance de se tornar "grand slam" para o fundo.

Gostei bastante do podcast, com bastante exposição de informação sobre investimento em growth/late stage. Link

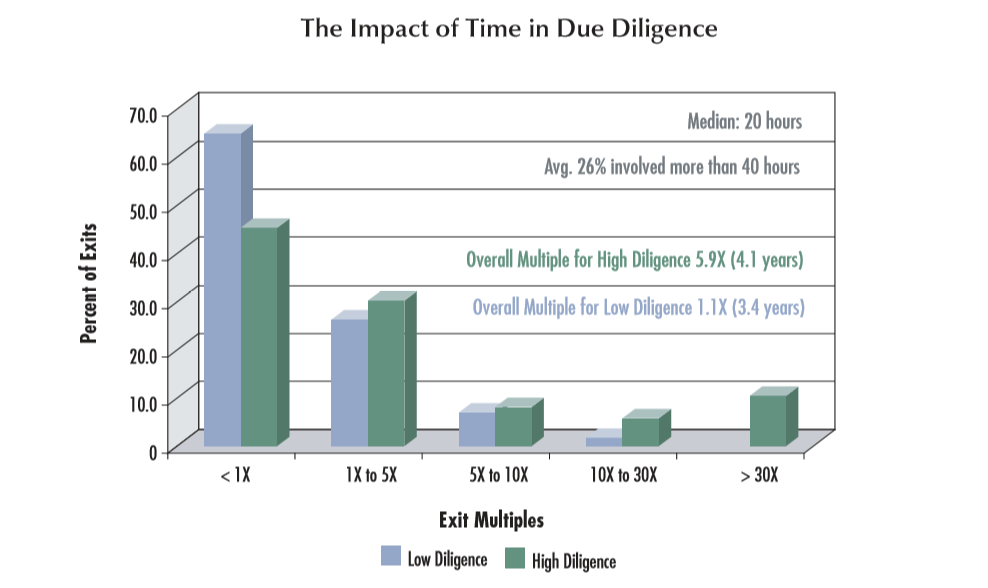

Ainda sobre Due Diligence de fundos de Venture Capital, recomendo a leitura deste artigo que discute sobre qual o melhor processo: a Due Diligence Rápida vs. a Análise Prolongada e mais Demorada.

De fato, os investimentos com processos de diligências que demoraram mais tiveram retornos maiores, mas também, na antemão, há o risco de competição que reduz as chances de “perder o deal”. O autor também descreve que há um ponto de inflexão, onde há uma saturação da análise, sendo desnecessário o tempo passado.

Para mais informações, para empreendedores, de como se preparar para Due Diligence, recomendo acessar a Biblioteca da DealflowBR, neste link.

Quem paga os Legal Fees em rodadas de Venture Capital?

Li recentemente esse artigo, de um advogado de Venture Capital, sobre encargos de advogados durante uma rodada de investimento. Ele dá uma visão geral sobre o assunto.

Nos EUA, a regra geral [de bastidores] é que os fundadores das empresas paguem os encargos advocatícios da rodada até um certo montante. A partir disso, o valor é pago pelo investidor. Caso a rodada se desfaça e não se conclua depois do Term-Sheet, a pessoa motivadora dessa quebra que arcará pelos encargos.

Pela minha experiência, esse mesmo sistema funciona para rodadas de investidores institucionais aqui no Brasil.

É um assunto complicado porque, se por um lado, o trabalho do fundo é fazer e concluir todo o processo de investimento, por outro lado, principalmente para fundos menores, as taxas de administração não suportam, em termos de recursos, esses encargos. Por isso, geralmente, é colocado para a startup que receberá o aporte.

Algumas dicas para empreendedores:

Primeiro, como fundador, ter advogado, especialista em Venture Capital, é primordial para lhe assessorar na rodada de investimento.

É importante ter um advogado que já tenha experiência no estágio do investimento que você está trabalhando (anjo, venture capital institucional, growth capital). Um advogado mal-intencionado ou fora deste mercado pode complicar muito a fluidez do processo.

Nessa linha da discussão de que a regra, em geral, é que a startup arque com os custos, o ideal é preestabelecer os custos, de forma justa sem surpresa. Para isso, o ideal é que seja pré-negociado o valor e se evite usar a hora homem de advogados. Conheço alguns escritórios especializados em VC que já mudaram bastante o modelo, com encargos em um plano fechado ou baseado no trabalho (ex: o serviço para assessorar em rodada de investimento seed de até R$ 5 milhões é R$ xx mil).

As Novatas Tech da B3

Semana passada a Enjoei (ENJU3) e a Meliuz (CASH3) debutaram na bolsa brasileira. Acredito que as ofertas da Meliuz e da Enjoei são um sinal super positivo, significando o apetite por investimento em empresas inovadoras, de crescimento e com uso forte de tecnologia. Mesmo com o número de 19 desistências de IPOs em 2020 na B3 e elas sendo contestadas em alguns meios sociais por investidores de perfil tradicional, por causa dos múltiplos de valuation mais altos e pouco lucro, ainda conseguiram fazer.

Investidor Anjo da Enjoei

Vasculhando alguns artigos da internet, encontrei que o primeiro investidor anjo da Enjoei, fez um cheque de R$ 300 mil, em 2012, quando a empresa ainda era um blog, de acordo com matéria da LAVCA de 2014:

“Em março de 2012, por causa da crescente demanda, Ana Lu e Tiê resolveram apostar mais alto no projeto. Ele saiu do emprego para se dedicar exclusivamente ao Enjoei, que passou de blog a site com a ajuda do investidor-anjo Arnaldo Goldemberg, que colocou R$ 300 mil na empresa. “Vi um projeto promissor e, principalmente, acreditei na capacidade de execução da equipe”, explica Goldemberg, que mantém uma carteira de investimentos próprios desde 2011, que inclui sites de várias áreas que incluem música, processos multicanal e Big Data.”

Sem ter a informação de se o mesmo investidor fez novos aportes na empresa - imagino que tenha feito para poder manter a participação alta - ou se vendeu alguma participação em secundária, no dia do IPO, este anjo detinha cerca de 5% do capital. A Enjoei foi precificada em R$ 2 bilhões. Considerando os R$ 300 mil do primeiro investimento, daria mais de 300x o retorno do investimento. Isso que é um home run!

O que Mais Temos Lido de Interessante

#Venture Capital

Ponto-Com de volta: essa é uma bolha diferente? (em inglês) - CFA Institute

#Brasil

#Máfias tech

Lembrando, se puder, responda as três perguntas rápidas neste formulário (se não preencheu ainda). O objetivo é conhecer e conectar com a rede para trazer melhores conteúdos.

E, como sempre, fique à vontade para falar comigo por aqui, respondendo este e-mail. Feedbacks são muito bem apreciados, sempre!

Se gostou, não esqueça de encaminhar essa edição para seus amigos e parceiros.

E, se você recebeu de algum parceiro ou está acessando a DealflowBR pela primeira vez, se inscreva:

Abraço,

Guilherme Lima (sobre mim)

Nas mídias sociais: Twitter | LinkedIn | Medium | Instagram

Com colaboração de Isabella Passos | LinkedIn | Elas&VC