DealflowBR #05 - O que sei e o que acho sobre o momento atual da Crise do Coronavírus

E mais, funding para startups hoje, o que acontece depois de um investimento Seed, nesse início de ano e mais...

Semana difícil e que certamente ficará pra história.

Impossível não falar do CoronaVírus mais uma vez. Agora, resolvi fazer um compilado de fatos e o que tenho visto sobre o CoronaVírus e os mercados.

Longe de eu querer colocar mais pânico, mas alguns fatos são:

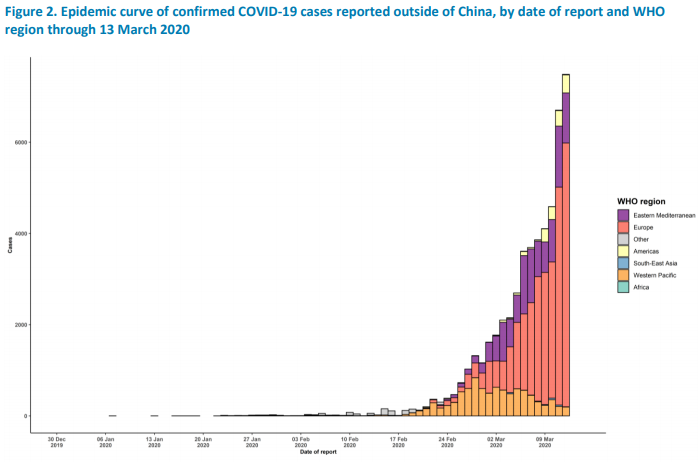

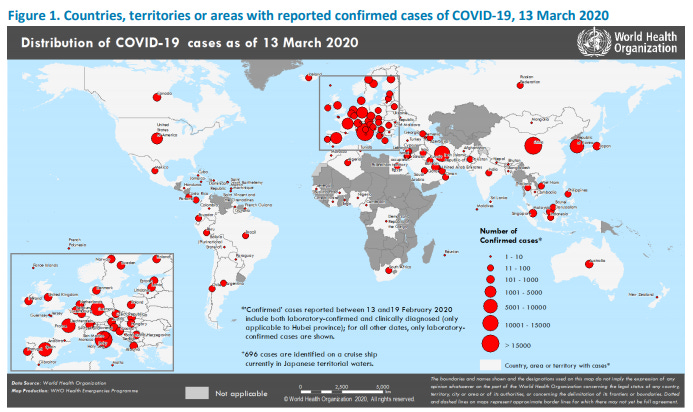

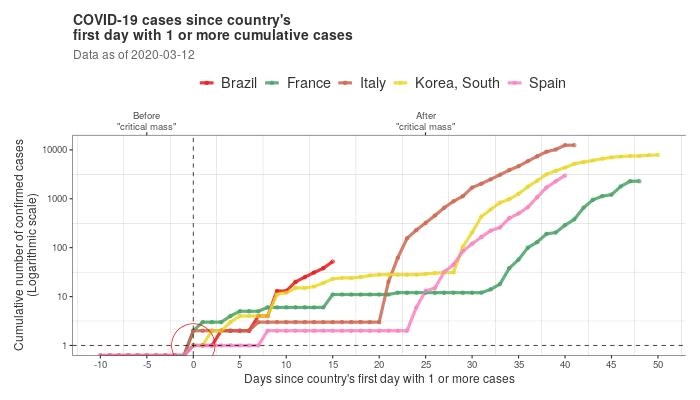

Temos um crescimento exponencial de contágio do COVID-19 na Europa e que está chegando(ou chegou?) à América.

E no Brasil, nesta sexta-feira foram anunciado primeiros casos de contágio por transmissão comunitária, ou seja, sem saber a procedência do vírus, o que dificulta o controle. A curva de crescimento de novos casos de contágio por aqui está sendo rápida, igual outros países da Europa:

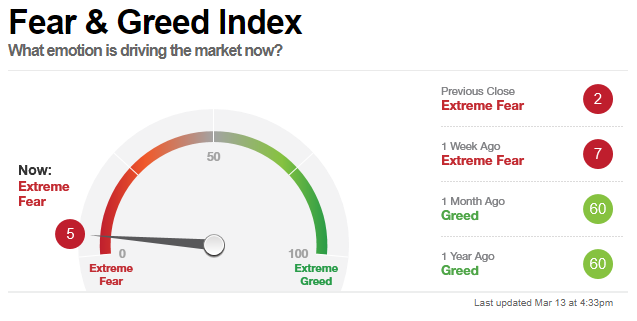

Os mercados financeiros estão em pânico, com mudança brusca de sentimento do mercado medido pela CNN.

Na sexta-feira, as medidas anunciadas pelos governos fez uma leve diferença mas o índice ainda está na zona do ‘medo’:

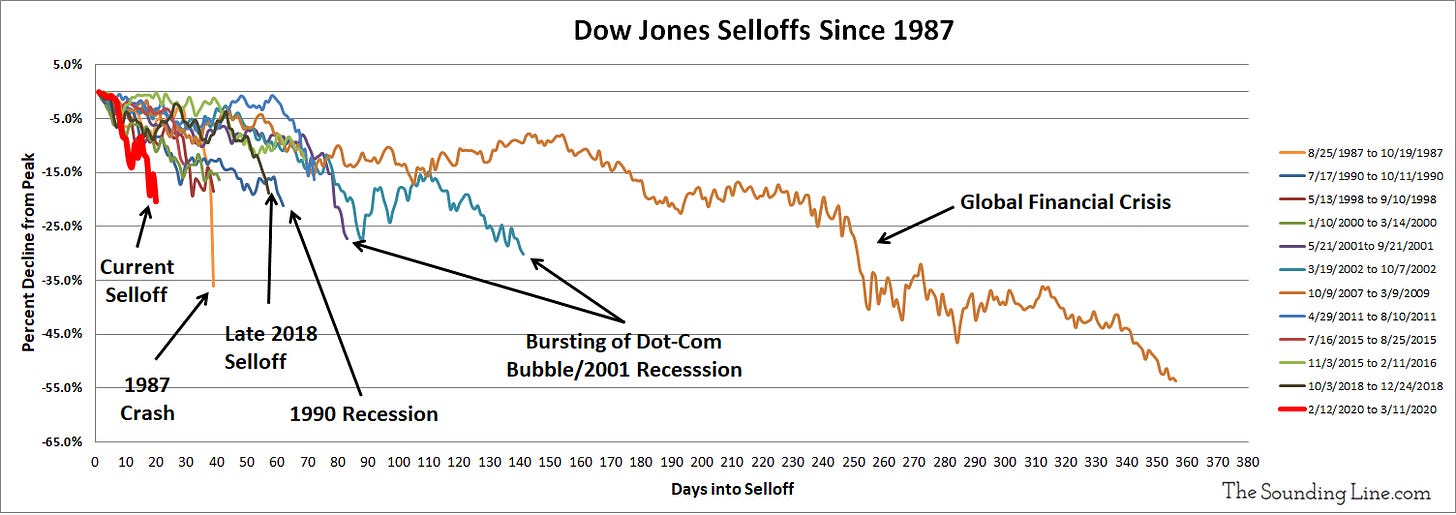

…o “Bear Market” do Índice Dow Jones foi o mais rápido da história. Bear Market é considerado quando o índice desvaloriza 20% do topo.

O fato é que estamos vivenciando um momento difícil que, segundo especialistas e analistas, se medidas forem postas em práticas isso deve durar aproximadamente 4 meses para controlar a situação.

Nesse tempo, vejo que devemos esperar por algumas dessas implicações que podem afetar o nosso dia-a-dia como, por exemplo:

Saúde pública - Mortes de principalmente pessoas mais velhas, caos em hospitais, falta de leitos, demanda mal atendida.

Economia - Desaceleração no consumo, desaceleração de PIB com risco de recessão, aversão a risco, falta de liquidez…

Mercado financeiro enfezado - Gestoras falindo, aversão ao risco, irracionalidade por pânico, redução de pessoas físicas na bolsa, IPOs postegados…

Negócios e empresas - Confiança do consumidor baixa, varejo em geral afetado com menos pessoas na rua, turismo e empresas aéreas paradas, menor produtividade, maior risco e menos crédito, logística e suprimentos podem ser afetados... Empresas que ajudam o trabalho remoto são poucos dos negócios que estão sendo beneficiadas como o momento.

Diversas empresas já anunciaram o trabalho remoto no Brasil. O Cubo, hub de inovação em São Paulo, anunciou o fechamento abruptamente por um mês, segundo alguns fundadores de startups residentes, depois que um caso de uma pessoa que trabalhava no local foi confirmado.

Dito isso, o que resta aos fundadores de Startups é:

Proteger time e ajudar na civilidade de combate

Se comunicar e atender bem seus clientes

Planejar caixa para um cenário bem pior de vendas e de funding nos próximos 3-4 meses, pelo menos

A GGVCapital, fundo venture capital - que já investiu em diversas empresas como Alibaba, Slack, Opendoor - , fez um compilado de documentos táticos para Startups, como, por exemplo, ferramentas para trabalho remoto, relação com funcionários, para usar nesse momento. Link

Florian Hagenbuch, co-founder da Loft, também publicou no seu Linkedin as instruções e plano de ação de contingência que estão usando na empresa.

Também gosto do texto Ben Horowitz, autor do livro “lado difícil sobre as coisas difíceis” e fundador do fundo a16z sobre Peacetime CEO / Wartime CEO (CEO de tempos de paz / CEO de tempos de guerra) . Acho que estamos entramos num tempo de guerra e de combate.

Aos Investidores de Startups sugiro nada muito diferente do que o básico de um bom investidor, como, principalmente:

Ajudar empreendedores nas revisões e discussões de cenários

Reduzir a pressão e apoiar na redução de ansiedade do time empreendedor

Estamos com algumas medidas de governos sendo tomadas, no Brasil, tendo os últimos eventos acontecendo nessa última semana, e empresas se movimentando para evitar o aumento contágio e saúde dos colaboradores.

Por outro lado, na minha visão, tentando tirar algo bom da situação para o mundo de Startups e negócios em geral é que :

Estamos num mundo melhor graças a tecnologia e internet que estão sendo utilizada para melhor informar, mobilizar e dar mais poder de continuidade da vida no dia-a-dia.

A adoção e viabilidade do trabalho remoto para todo tipo de empresa, que pode ser o inicio de uma boa mudança para melhor qualidade de vida e produtividade.

Mais aprendizado à gestores no controle de caixa e revisão da rentabilidade das empresas.

Grande parte das empresas se mostram mais cívicas e tomando iniciativas antecipando medidas ao combate.

Evolução e aprendizados científicos para cura.

O Brasil, como uma das últimas regiões da onda de contágio, pôde se antecipar e parece que está fazendo isso. Veremos o que será suficiente.

Concluindo, sem pânico e com informação, acredito que é preciso agir e antecipar ações para combate, tomando medidas rápidas para identificar onde está o vírus, e protegendo principalmente nossos pais e avós. Do lado de negócios apertar os cintos para garantir liquidez e evitar maiores problemas pelo menos nos próximos 3 meses, enquanto essa onda passa.

Agora, vamos falar um pouco de Venture Capital e mercado de investimentos:

Funding para Startups

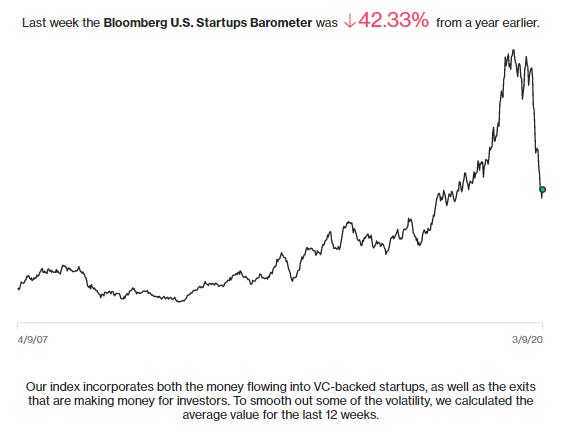

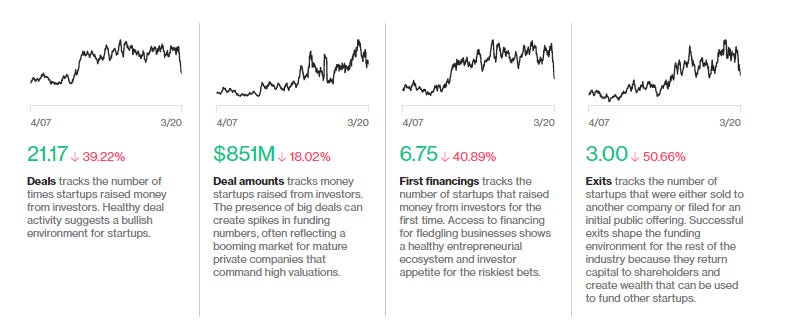

‘Barômetro de Startups’ da Bloomberg mostra desaceleração em funding e exits de Startups?

A Bloomberg, plataforma e rede de notícias do mercado financeiro, tem um indicador que mede o aquecimento do mercado de investimento em Startups, chamado “Bloomberg Startup Barometer”.

Esse índice é medido a partir do número e tamanho de deals e primeiras rodadas, e exits de Startups.

O indicador vem caindo desde o final de 2019 e se encontra em patamares iguais aos de 2017. Será interessante acompanharmos nos próximos meses. Link.

Por aqui, no ini o volume de investimento em Startups no Brasil foi semelhante ao volume de 2019, em US$ 218 milhões investidos.

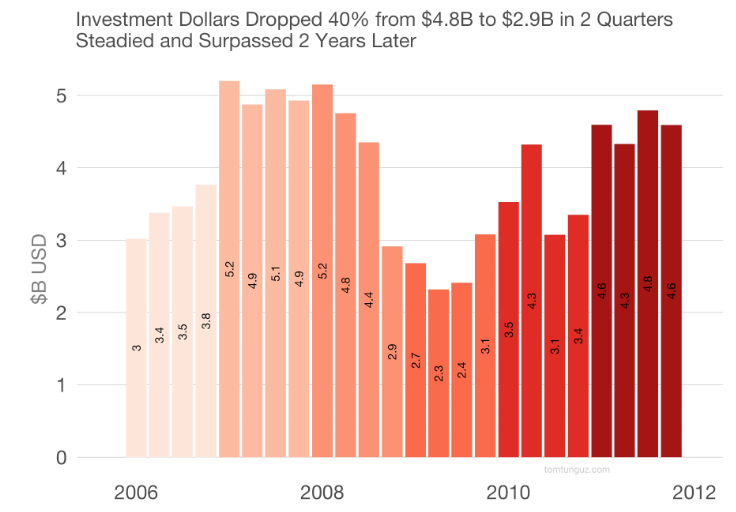

Como foi na última crise global?

O Tomasz Tunguz fez uma análise comparativa com a crise de 2007 para tentar entender o que deverá acontecer com o funding em Startups nos tempos atuais. A análise mostra que, na época, teve uma queda de quase 50% depois de 18-24 meses. Link para o artigo.

O que acontece depois do investimento Seed?

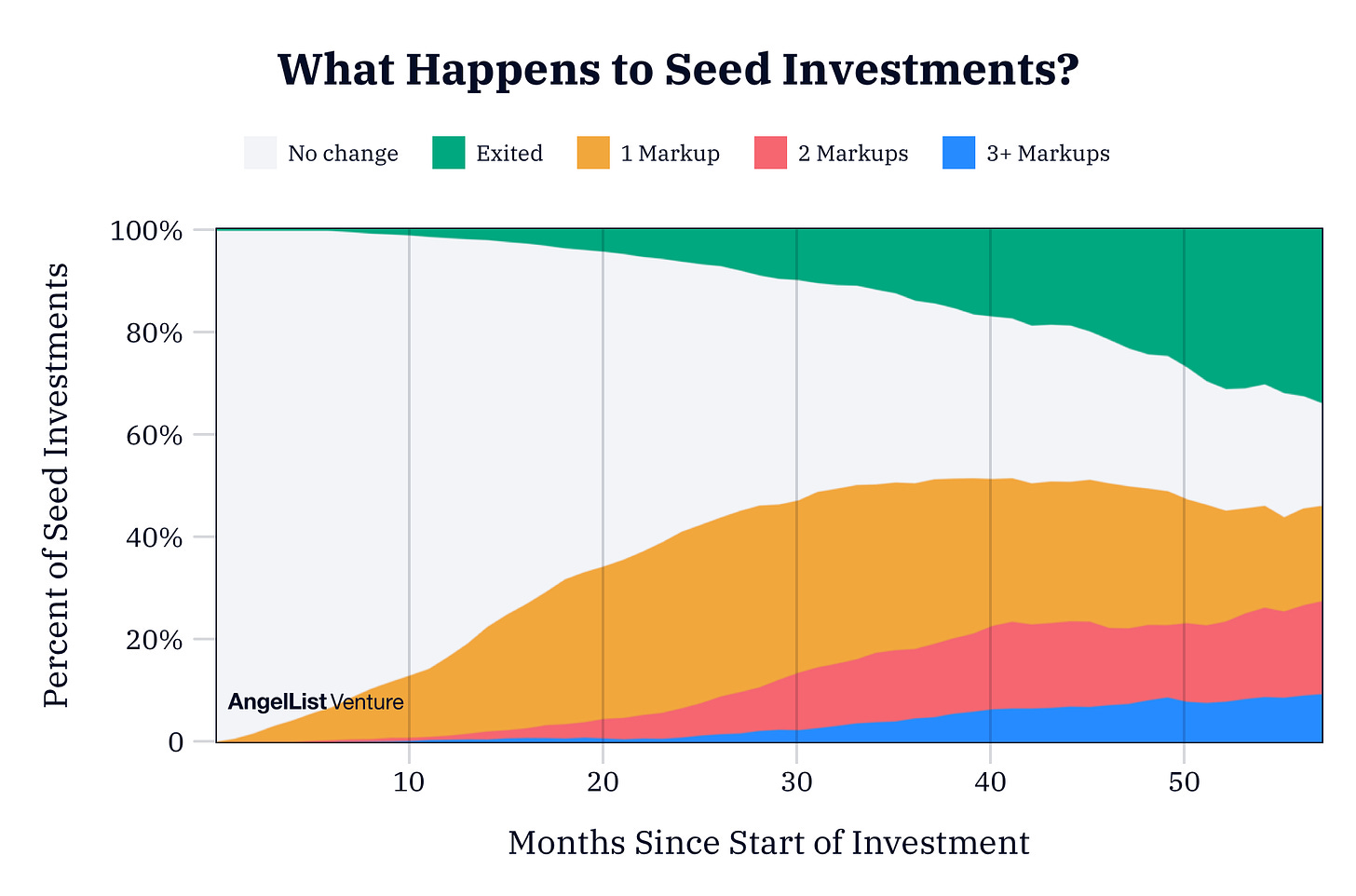

A Angellist, plataforma de investimento em Startups, fez um análise de dados de mais de 1500 Startups que investiram na rodada Seed para entender o que aconteceu depois dessas rodadas. Abaixo a transcrição de um parágrafo da matéria e o gráfico que explica bem a análise e suas conclusões. Boa leitura:

“Nos primeiros meses após o investimento Seed, há muito mais eventos de novas avaliações do que de Exits(“saídas/eventos de liquidação da Startup”), à medida que as empresas captam suas rodadas na Série A. Eventualmente, porém, a taxa de Exit alcança uma taxa mais lenta depois dessas primeiras novas avaliações. Descobrimos que o ponto de inflexão - onde uma saída se torna mais provável do que uma nova rodada de precificação - foi de cerca de 40 meses depois de um investimento Seed. Escrevendo o artigo no início de 2020, isso significa que, se você fez um investimento inicial em 2016 que não realizou uma rodada de preços, é provável que seu próximo email de atualização da Startup seja uma aquisição ou uma liquidação, em vez de uma Série A.”

Carta anual da Social Capital

Chamath Palihapitiya, é CEO e fundador Social Capital, holding investidora de Venture Capital que rendeu 32% ao ano nos últimos 8 anos.

Todo ano divulgam a carta anual da gestora, escrita por Chamath, que traz sempre, além da performance e o que eles têm feito, uma visão muito interessante sobre hoje e futuro, e ideias bem interessante sobre como solucionar alguns problemas no âmbito de: mercados - o momento turbulento de hoje - , tecnologia e competitividade - o domínio das Big Techs - , talentos etc… Sempre uma ótima leitura.

Além disso, lembro que anos atrás, em 2018, foi noticiado saída de partners da gestora junto a uma pressão de investidores que fez com que Chamath revisse o modelo da Social Capital. Ele fala um pouco disso também nesta carta. Link.

O investidor deve pedir o repagamento do investimento feito via dívida conversível?

Rodrigo Baer, Partner da Redpoint Ventures, fez um novo video em seu canal no Youtube sobre um assunto bem importante que muitas vezes é mal entendido por empreendedores e investidores se “O investidor de Startups deve pedir o repagamento dos seus investimentos via mútuo conversível?”. A resposta é que pode acontecer mas não deve, se não for um Venture Debt ou um empréstimo. Ele explica bem essa ideia, sua opinião e o que é praxe no mercado. Link.

Essa foi mais uma edição para trazer um compilado da situação do CoronaVírus e o que algumas empresas estão fazendo, pois acredito que é prudente tomarmos ações para prevenir pioras em nosso ambiente.

Espero poder falar menos desse assunto e mais de conteúdos de desenvolvimento para empreendedores e investidores.

Fico feliz em receber feedbacks sobre o que achou de mais essa edição, basta responder este e-mail.

Se gostou, encaminhe para algum amigo/parceiro.

Abraço,

Guilherme Lima (sobre mim)

Nas mídias sociais: Twitter | Linkedin | Medium | Instagram